教育这碗饭被越吃越香,吃得最香的,似乎是资本。

5月3日晚,停牌中的苏州科斯伍德油墨股份有限公司(以下简称科斯伍德)进一步披露了重大资产重组内容,其中,公司初步确认拟购买标的资产为陕西龙门教育科技股份有限公司(以下简称龙门教育)51%股权,为无关联关系的第三方。科斯伍德公司工作人员5月4日接受《每日经济新闻》记者采访时表示,此次收购事项还在进行中,目前还不方便透露具体事宜,“之前的方案是全部用现金收购标的,至于最终的收购方式,以公司对外披露的公告为准”。

上市公司对教育资产的青睐已不必赘述,那么,为何他们如此热衷教育呢?

标的2016年盈利7029万元

科斯伍德3月6日晚发布的公告显示,此次标的资产的估值在15亿元~20亿元之间,而科斯伍德在5月3日发布的公告中表示,此次交易的方式初步确定为以现金方式购买资产,不涉及发行配套股份募集资金。

标的资产估值较高的背后,是业绩的支撑。公开资料显示,龙门教育主营业务是面向初中、高中阶段学生提供中高考补习培训、K12课外培训以及教学辅助软件销售,马良铭、明旻为龙门教育的共同控股股东及实际控制人。

龙门教育于2016年8月22日成功登陆新三板,登陆后交出了首份业绩报告就颇为抢眼。

龙门教育2016年年报显示,公司实现营业收入2.41亿元,同比增长59.97%;利润总额和净利润分别为为6524.62万元和5933.47万元,分别同比增长6.33%和23.10%。实现归属于挂牌公司股东的净利润7029.35万元,同比增长43.69%。

此外,截至2016年末,龙门教育的总资产为3.02亿元,净资产为2.49亿元,分别同比增长294.69%和354.56%。

记者注意到,龙门教育的商业模式主要分为三块,即:全封闭中高考补习培训、K12课外培训以及教学辅助软件的研发与销售。

其中,报告期内全封闭校区(中高补、高一高二)培训学生人数同期增加5809人,培训费收入增收5503.75万元,食堂承包费收入增收93.80万元;K12课外培训业务增收2100.05万元;教学辅助软件增收1318.95万元。

值得注意的是,在交出一份不错的业绩成绩单同时,龙门教育目前亦存在不少风险因素。

首先是持续存在的政策风险问题,《每日经济新闻》记者注意到,龙门教育处于课外辅导行业,该行业受到国家政策、地方法规和教育制度等方面影响较大。

此外,人工成本的上升问题亦是龙门教育关注的重点。在去年的年报中,龙门教育的毛利率从2015年的71.96%下降至去年的60.27%,公司员工薪酬提高,人工成本增加是造成毛利率下降的主要原因之一,龙门教育表示,公司的主要成本是人工成本,如果人工成本上升,会使公司的盈利空间缩小,对公司的经营业绩将产生一定的影响。

教育资产受热捧

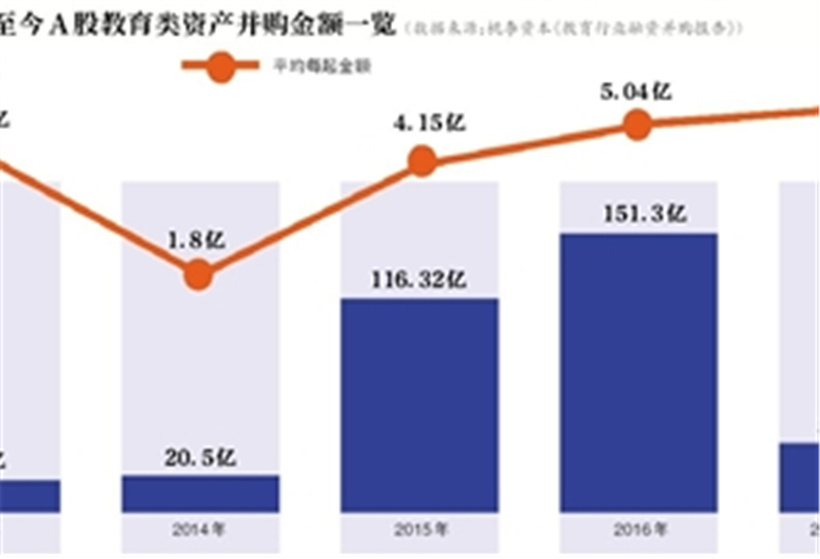

公开数据显示,过去两年中,国内教育行业并购事件逾80起,成交规模逾250亿元,2016年较2015年增长近50%。

而在近期,两家上市公司皖新传媒与勤上股份争抢同一所私立学校的消息,亦引起了市场的极大关注。那么,教育资产被追捧背后的原因又是什么呢?

以课外教育培训机构为例,根据《国家中长期教育改革和发展规划纲要(2010~2020年)》中提出教育发展的阶段战略目标,到2020年,在校中小学生的人数将达到2.12亿人。

而中小学阶段以应试为纲,“提分和升学”是学生和家长核心需求,优质教育资源的稀缺和激烈的竞争环境驱动家长和学生积极参与课外培训。

此外,中小学阶段巨大的人口基数、二胎政策红利和家庭收入的提升驱动行业拥有广阔空间。民办教育促进法的修改与细则落实,为课外培训类企业的发展提供了新的契机。

浙江天堂硅谷产业并购部经理李明对《每日经济新闻》记者表示,“本身教育板块的业务情况,包括它未来的一个稳定性都是相对不错的,所以才会成为很多上市公司被收购的标的。”

值得注意的是,上市公司并购教育资产成功后,并不意味了随即能形成一个新的盈利点,李明提醒道,“后续会存在整合风险的问题,上市公司作为平台能提供更多的资源,但是后续的管理以及管理手段还是需要重点关注的。”