940万考生参与,万千家长瞩目的高考催生出一批“高考概念股”。6月7日,高考概念股发力,全通教育、皖新传媒、秀强股份、中泰桥梁、立思辰均有不同幅度拉升。

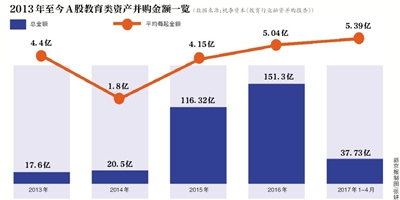

尽管上述个股昙花一现,但教育资产证券化方兴未艾。数据显示,近三年来,国内教育资产证券化已按下“快进键”:并购案例逐年翻倍递增,去年并购额151亿;独立IPO,野心已在8家企业中燃起,其中7家为新三板教育公司。

这些教育资产离A股“鲤鱼跳龙门”还有多远?

并购是“证券化”主流,去年并购额151亿

据6月2日桃李资本(国内首家专注于教育行业资本服务的投行)发布的《教育行业融资并购报告》(以下简称“报告”)显示,继2015年国内教育行业并购进入快速增长期之后,2016年A股教育行业并购案例数量达到近5年来的“顶峰”:全年发生并购案例31起。

这一数据标志着A股教育“生意”2016年正式进入“旺年”。在此之前的2012年至2015年,A股发生的教育行业并购案例分别为1起、2起、13起和28起。

据记者粗略计算,在过去一年中(2016年6月9日至2017年6月9日),A股发生的教育并购案总数同样超过30起。

尽管近两年来教育资产证券化出现“井喷”之势,但与A股其他行业相比,教育行业仍然相对“小众”。记者注意到,截至目前,在各大财经数据平台所进行的A股行业分类中,尚无专属于“教育”的整体行业板块。

东方财富网数据显示,拥有“在线教育”概念的上市公司为53家,同花顺数据显示,拥有“职业教育”概念的上市公司为25家……这些有着“教育”血统的上市公司,其共同之处表现在大多是通过跨界并购涉足教育行业的,许多公司直到现在的主营业务都并非教育。

中信证券认为,对于教育企业而言,“无论上市与否,以并购形式作为发展路径的教育资产证券化正处在高峰阶段。”今年2月,申万宏源预计,“现金收购将成为短期教育资产证券化的主流形式”。

桃李资本所发布的报告统计,2016年不光是教育并购案例数量最多的一年,也是并购金额最大的年份,全年A股市场教育类资产并购金额总计约151.34亿元,与2014年时的水平相比,翻了7倍;平均每起并购案的金额为5.04亿。

并购监管趋严,有的耗时8个月失败

从A股公开可查的信息来判断,教育行业的“并购热”也延续到了2017年。上述报告的图表显示,仅2017年前4个月,A股教育并购案已达到11起。

而近期也不断有新的教育并购计划传出。5月9日,三垒股份公告称,公司正在筹划重大事项,内容涉及收购重大资产,“交易标的为教育行业资产”;5月16日,长方集团公告称,公司正在筹划涉及教育行业的对外投资;本月初,百洋股份公告,拟以9.7亿元收购职业培训机构火星时代。

在并购重组监管趋严的现实下,并不是所有的资本狂热都能得到满足,其中不乏失败的例子。

去年6月初,松发股份宣布与精锐教育进行重大资产重组。然而不到一个月,这项重大资产重组即宣告终止,理由是双方在交易价格及支付方式等条款上不能达成一致。

同样在去年6月,四通股份曾公告,通过发行股份的方式,购买启行教育100%股权,交易作价45亿。假如交易顺利达成,启行教育将借道实现登陆A股。时隔8个月后,四通股份在今年2月份公告宣布终止该事项。

据报道,2016年7月1日,四通股份发布重大资产重组预案。7月16日,上交所发来的重组问询函,该问询函关注的首要问题就是本次重组是否存在规避重组上市认定标准的风险。对上述交易,上交所关注到“本次交易购买资产启行教育的资产总额、营业收入等指标均超过同期上市公司相应指标的100%”,但公司以控制权未发生变更为由认定本次交易不构成重组上市。而为保证上市公司控股股东、实际控制人对公司的控制权不变,交易对方承诺无条件且不可撤销地放弃所持上市公司股份表决权、提名权、提案权,且不向上市公司提名、推荐任何董事、高级管理人员人选。

7家新三板公司谋求独立IPO

与火爆的并购市场形成鲜明对比:教育行业在A股IPO市场上的境遇,可用“惨淡”来形容。

从公开数据来看,在过去一年中,尚无一家主营业务涉及“教育”的公司在A股顺利完成独立上市。而在此之前独立上市的全通教育、立思辰等公司,上市时的主营业务实质为提供教育领域相关的信息和技术,并不直接掌握教育资源。2014年登陆A股的昂立教育,则是通过借壳新南洋完成上市的。

而且就上市这件事而言,教育类公司与其他行业公司相比,显得“大器晚成”。根据桃李资本统计,从公司成立到申报IPO辅导,其中的7家公司走过10年以上。

究其原因,长期以来国内教育、培训机构被定义成“公益性、非营利性机构”,而一定的盈利要求则是IPO的前提条件。换句话说,无法“光明正大赚钱”的身份尴尬,让教育企业难以通过IPO进行证券化。

不过这一尴尬正在远去。据报道,去年11月,第十二届全国人大常委会第二十四次会议表决通过了关于修改民办教育促进法的决定。上述决定明确对民办学校进行分类管理,除义务教育阶段外,允许企业设立“营利性”学校。据媒体报道,相应条例将于今年9月份得以实施。

这为教育类资产独立IPO清了障碍。在冲刺IPO盛宴中,已经有公司抢先“入席”。

5月26日,新三板公司华图教育发布公告,宣布再闯IPO。这已是这家公司关于上市的第4次尝试了。此前,作为考试培训领域的知名公司,华图教育再三“备考”都没能进入A股大门。

2012年,华图教育首次冲击IPO遭遇市场停摆;两年后,华图教育成功转战新三板,却始终心系A股;2015年和2017年初,华图教育先后欲借壳*ST新都和扬子新材,但这两次资产重组计划皆以失败告终。

在行业人士看来,华图教育此次IPO与之前相比“胜算更大”,“一个是IPO整体提速,另外教育政策放开了口子。”

除了华图教育,还有更多教育类企业候在“门口”,希望在并购、借壳之外寻求独立IPO的可能性。

目前,包括华图教育在内的中教股份、亿童文教、颂大教育、锐取信息、住一教育、中公教育、行动教育等8家公司,均放弃曲线上市路径,选择直面IPO挑战。除了中公教育外,其他7家均是新三板上市公司。

尽管政策为IPO开了口子,但不意味着并购作为教育资产证券化主流的情况会发生改变。“国内能够独立IPO的公司毕竟占少数,证监会的审核比较严格,盈利门槛也限制了很多企业。”桃李资本合伙人郭西凡认为,至少短期来看,一些符合条件的公司随着二级市场并购退出,仍然是一条明确和便捷的路径。

【延展】

教育资产的A股“生态”:多数完成对赌

据统计,目前已经跨界教育的上市公司,其并购的触角分别伸向幼儿教育、职业教育、培训辅导、国际教育等行业中不同的细分领域。

桃李资本统计数据显示,近三年来教育资产并购PE大多在12到15倍之间,其中,早幼教和国际教育作为市场热门,相对估值略高。

2015年12月18日,秀强股份公告,欲以支付现金方式购买转让方持有的杭州全人教育集团有限公司(简称“全人教育”)100%股权,交易对价为2.1亿元。这家公司致力于幼儿教育。投资者曾质疑标的业绩承诺难以实现。

而从目前的业绩数据来看,秀强股份转行进入的这门“生意”,其“吸金”能力超过市场预期,今年4月,秀强股份宣布全人教育2016年业绩承诺完成105%。

4月26日,盛通股份发布2016年度报告。报告期内,盛通股份以4.3亿元收购的北京乐博教育超额完成业绩承诺。

桃李资本统计称,2017年以前完成的教育行业并购中,共有38家进行过业绩对赌,对赌完成率为89%,“对赌确定性较高”。

对于教育行业“钱景”体现在何处,郭西凡认为,教育培训行业是“现金很牛”的行业,经营方式基本上都是预收学费、提供服务,然后财务再确认收入。模式注定了这个行业整体的现金流情况较为良性。

新京报记者 张泉薇 北京报道