作为规模仅次于中国应试教育大国,印度教育行业面临同样严重的教育资源不平等、市场供需不平衡的问题,虽然目前尚未收获消费升级带来的红利,但其互联网教育未来的发展仍不容小觑,各大细分市场均存在一定的投资机会。

竺道研究院与“猎豹大数据”合作推出的《中印互联网对比研究报告》发出第五弹:互联网教育篇。我们将从互联网教育背后的传统系统和非系统教育入手,探索中印教育行业各细分市场(网校、平台、线下机构线上化、工具)的发展现状与竞争格局,呈现印度互联网教育产业的整体发展图景,结合对比中印头部公司市值探讨印度互联网教育的投资价值与潜在投资标的。

Part 1 中印传统教育行业对比

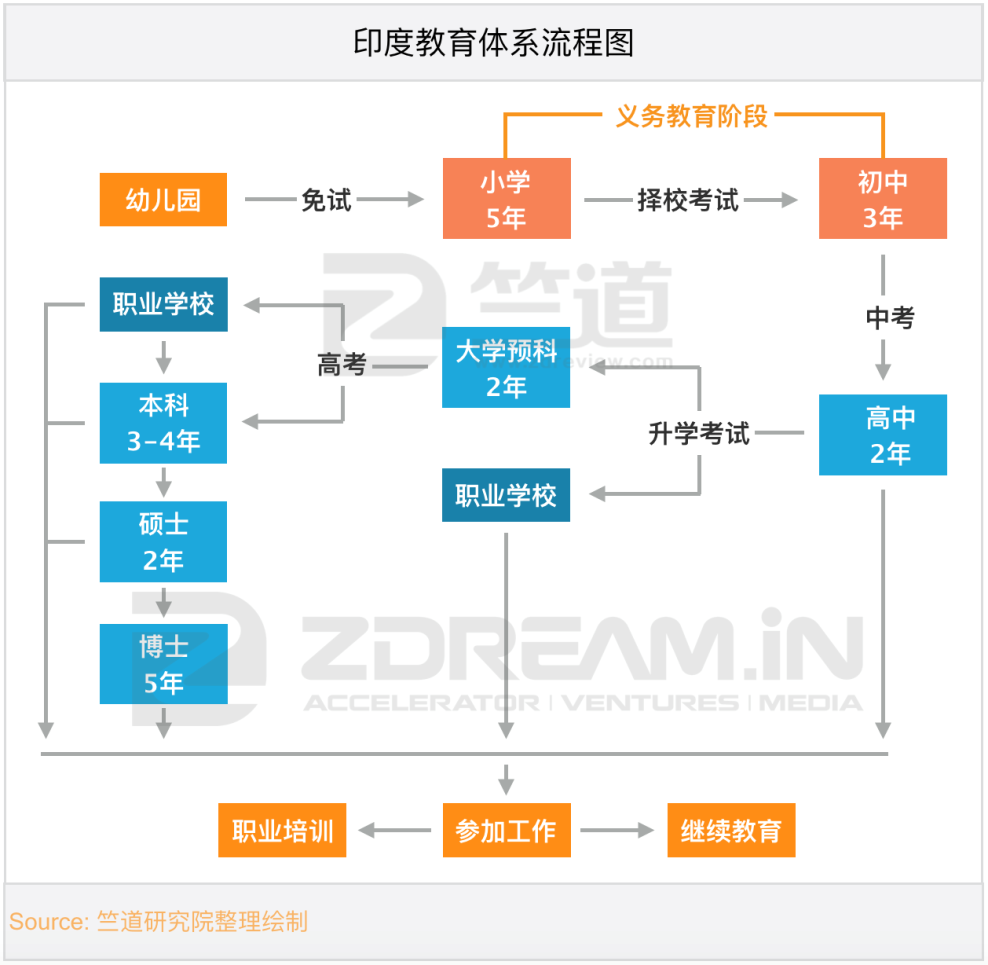

一、印度教育体系与中国相似,教育腐败催生补习市场需求

类似于中国,印度已经形成了较为完善的多层次、多形式、学科门类齐全的教育体系:包括学前教育、K12教育、高等教育、继续教育、职业教育等。不同的是印度除了小升初、中考、高考外,还有更重要的高中升学考试,直接决定了学生的文、理、商分科,相比于中国有更高的应试需求。

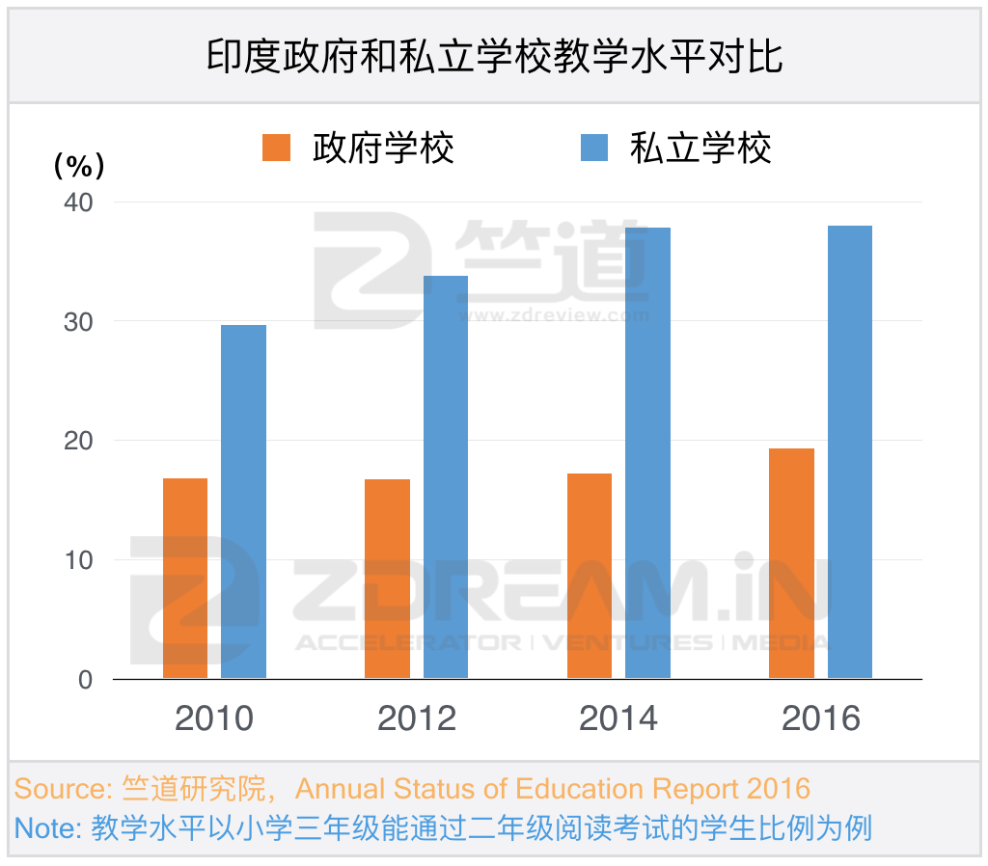

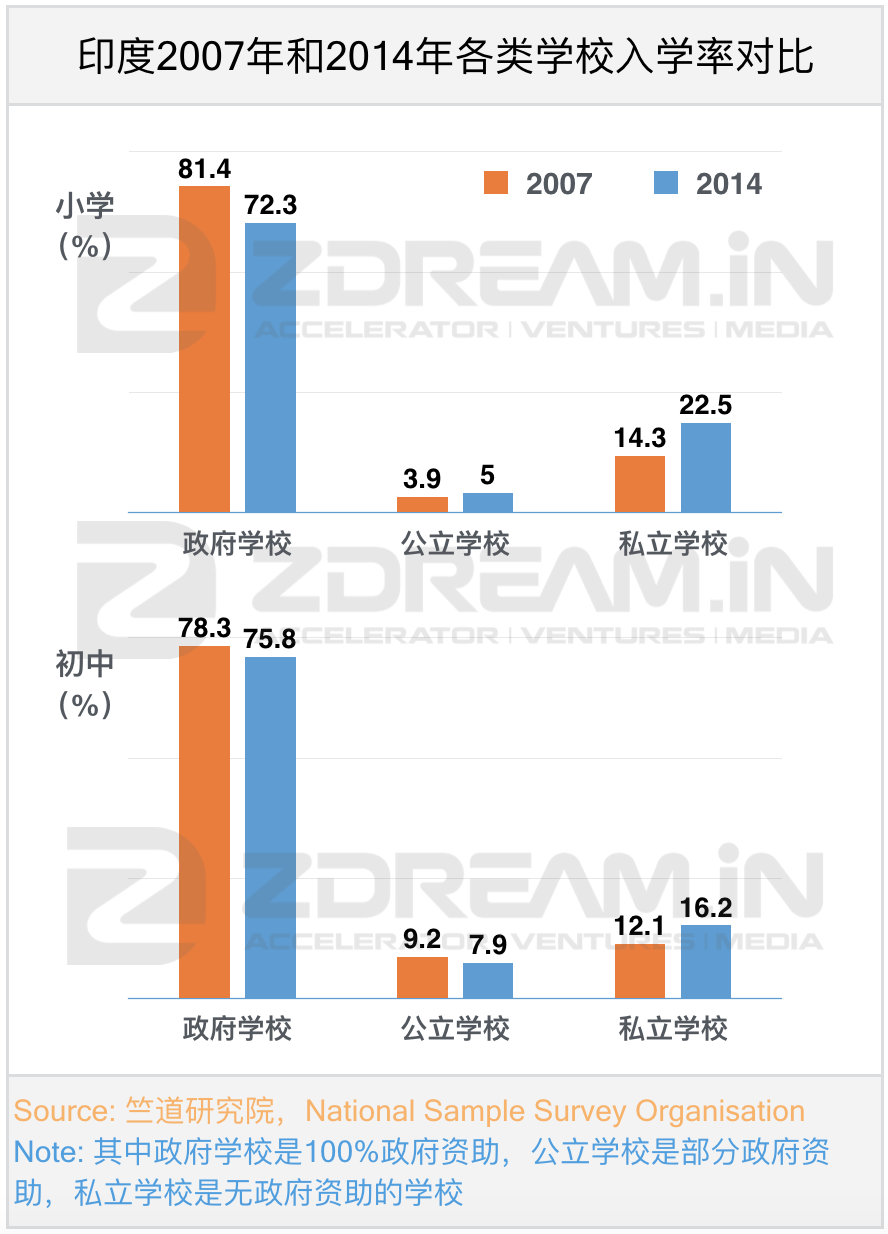

一方面,虽然印度政府在2009年推出了八年义务教育法规(The Right to Education Act,RTE8),但是学费减免仅限于政府学校(Goverment School,100%政府资助的学校),覆盖率不足75%。同时因为严重的教育腐败问题,政府学校教师收入虽高,但旷工问题严重,教学水平远不如私立学校。

这种情况下,越来越多的家庭选择送孩子到收费更高的私立中小学学习。在这一点上农村和城市的差别尤为明显:2014年城市地区只有31%的学生进入政府小学学习,而在农村这一比例是72.3%。

造成差别的原因不仅仅在于收入的差距,更在于私立学校在农村地区的覆盖率不足,只有40%的村庄拥有自己的私立学校。对于农村地区而言,突破地理限制的互联网教育就成为了一种提高社会流动性的低价教育替代品。

另一方面,虽然私立学校教学水平显著优于政府学校,但教师工资不足公立学校十分之一,部分地区工资差距可达30倍。这种情况下,私立学校教师不得不通过减少课堂内容,增加课后补习来创造收入,催生了印度特色补习文化(TuitionCulture)。

据NSSO统计,2014年印度参加家教补习或课外辅导班的学生超7100万,部分东部地区补习生比例高达75%以上,在高年级学生中这一比例甚至更高。ASSOCHAM调查显示近七成的家长甘愿省吃俭用供孩子进入补习班学习。增长的学生补习需求和持续的补习教师供给形成网络补习的天然市场,未来这一领域或能实现高速发展。

二、印度教育基建落后,学校师资供给不足

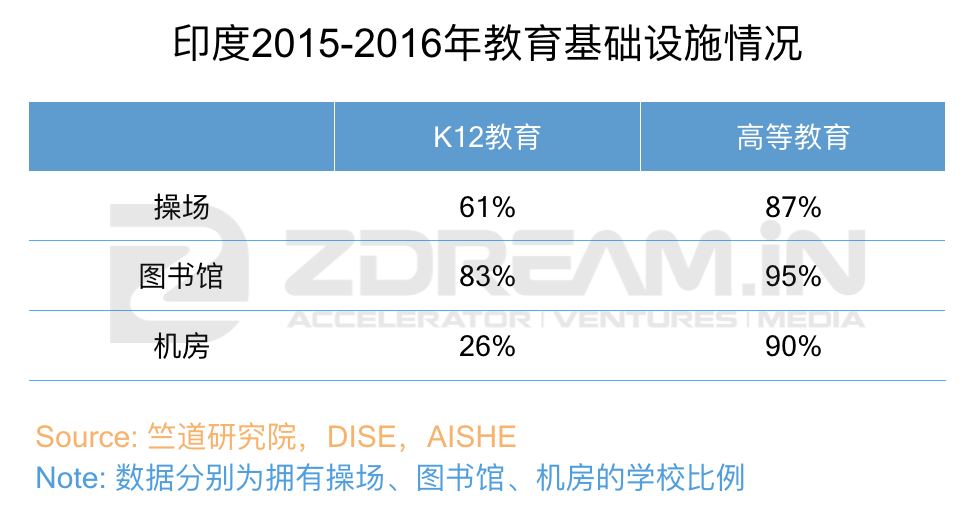

对比中国的教育基础设施保有率而言,印度学校仅K12教育的机房设施落后较为严重,但考虑到印度学校图书馆藏书和计算机保有量远低于中国,现有的设施普遍需要维修翻新,实际应用率很低,整体基建难以满足学生的基本教育需求。

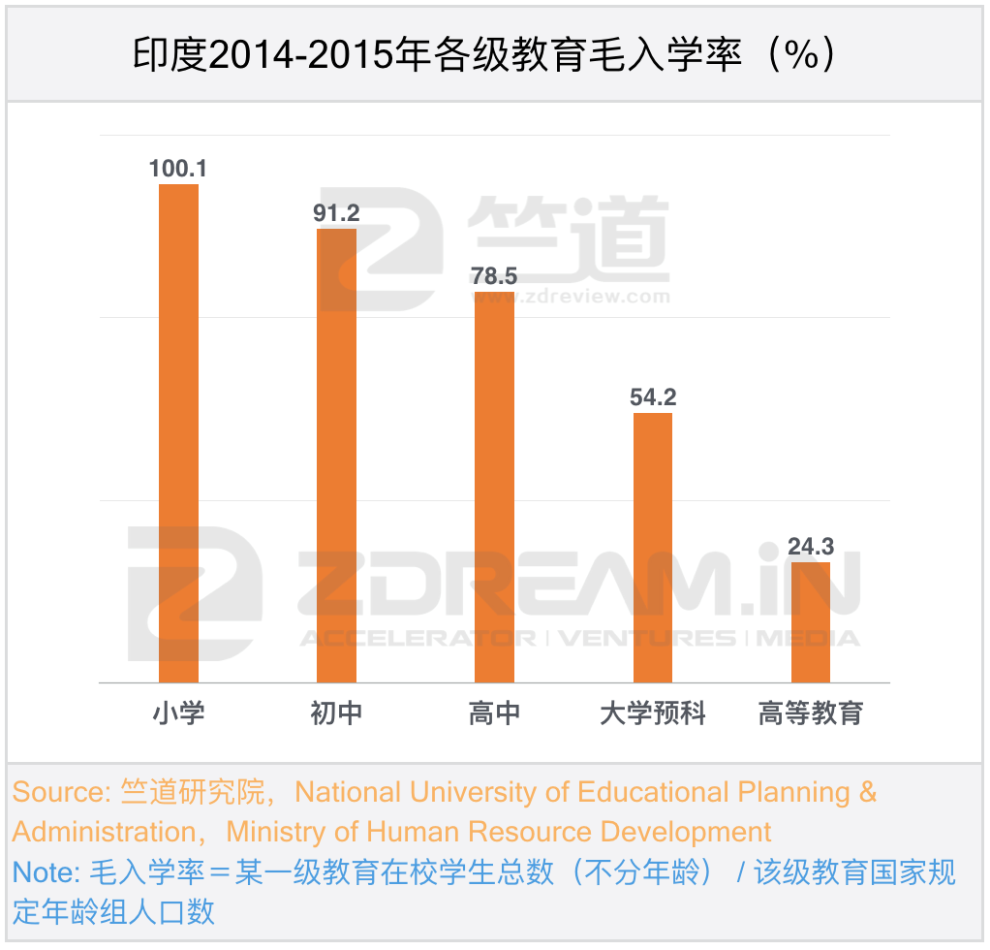

在高等教育资源方面,印度毛入学率骤减始于大学预科阶段,2015年大学预科毛入学率为54.2%,高等教育毛入学率仅为24.3%,接近于中国2006-2007年水平。高等教育毛入学率低的原因不仅在于普通家庭收入难以支撑教育支出,更在于有限的高等教育系统难以满足高中生上大学的需求,缺口近600万人。

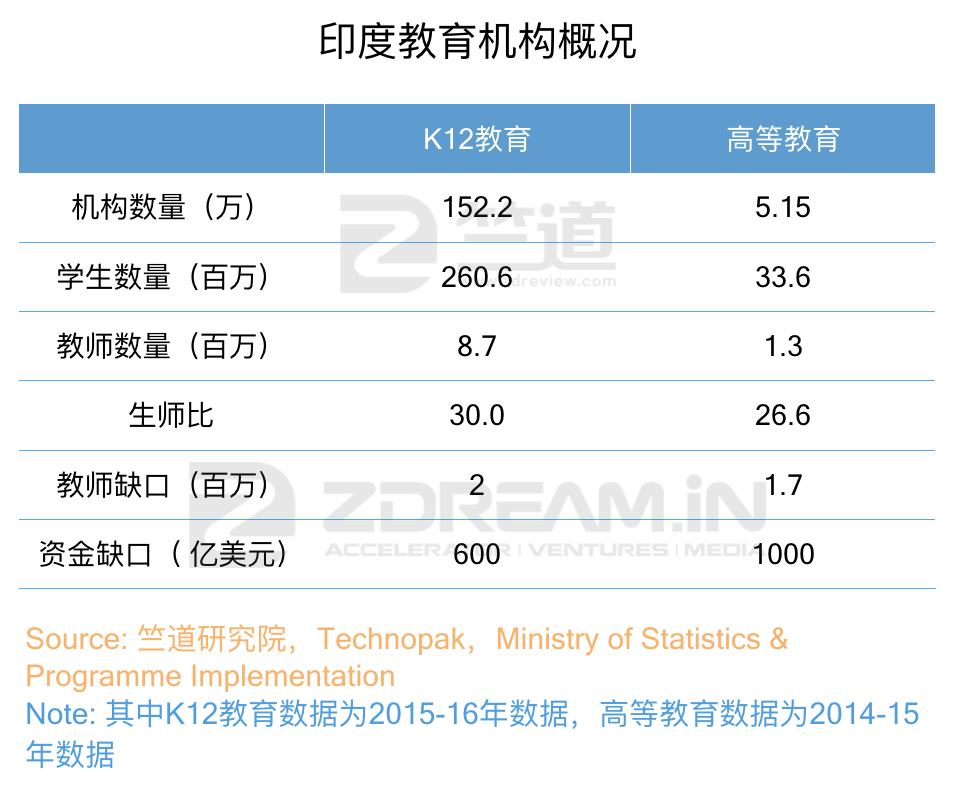

在教育机构方面,印度K12教育和高等教育生师比为30和26.6,Technopak测算教师缺口分别为200万和170万。对比中国历年来各级教育的生师比(12到20之间),印度要达到中国的教育设施水平,教师缺口比上述测算值还要更大。

目前师资不足已经成为印度教育行业最大的问题,而教师工资过低是产生这一问题的直接原因。虽然互联网教育无法替代传统教育方式,但能在一定程度上填补现有的教育空白,为优秀教师创造新的收入来源。

三、印度传统补习培训机构落后中国近十年

据Global IndustryAnalysts统计,印度是全球补习培训市场发展速度最快的国家之一,近5年增速达35%,2015年市场规模约450亿美元,预计2017年达到700亿美元。而中国2016年仅中小学辅导机构市场规模就超过了8000亿人民币(约合1200亿美元)。

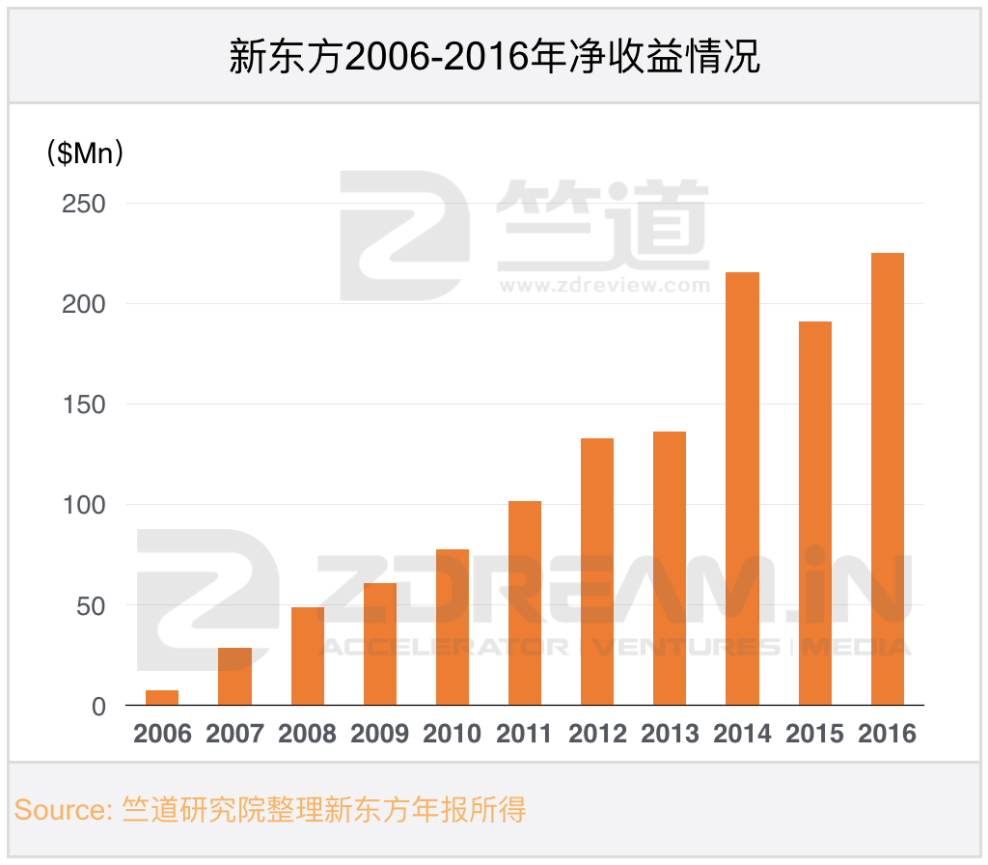

从市场竞争格局来看,作为印度目前唯一的上市教育机构,CLEducate 2016年净收益为3.89亿卢比(约合600万美元),接近于中国第一家上市教育公司新东方2005年左右水平,市场份额不足1%。

不同于中国在一二线城市较强的品牌效应,印度也有如Aakash、Resonance、FIITJEE等老牌教育机构,但品牌带来的市场份额增长效果不明显,整体市场较为分散,接近于中国十年前水平。

Part 2 中印互联网教育行业对比

一、印度互联网教育处于市场启动初期

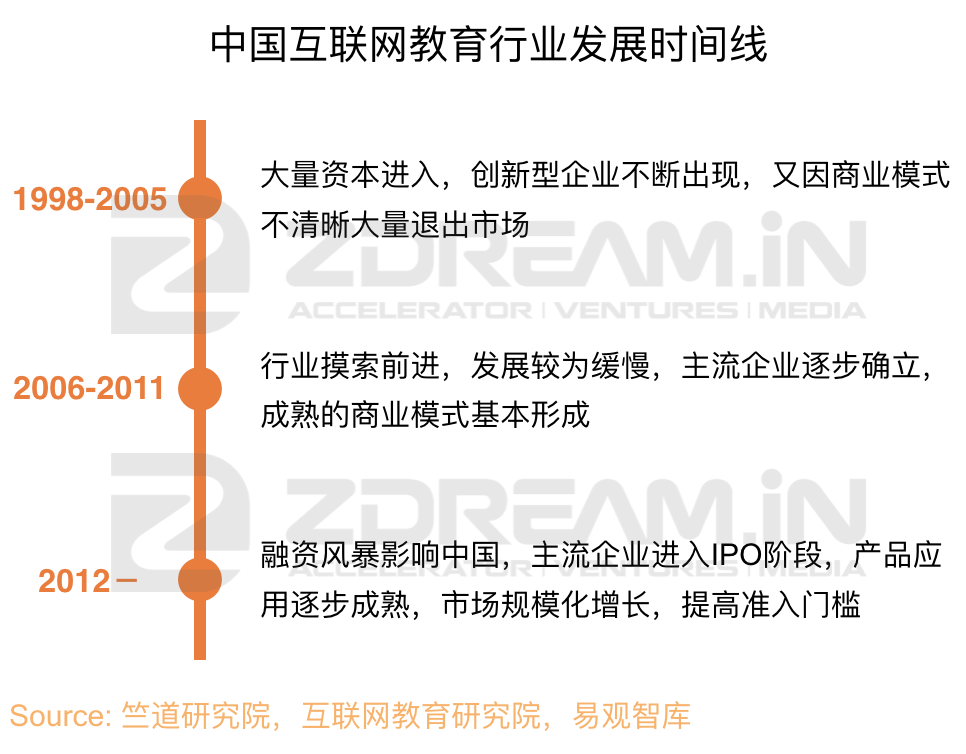

中国互联网教育行业大致经过了三个发展阶段。

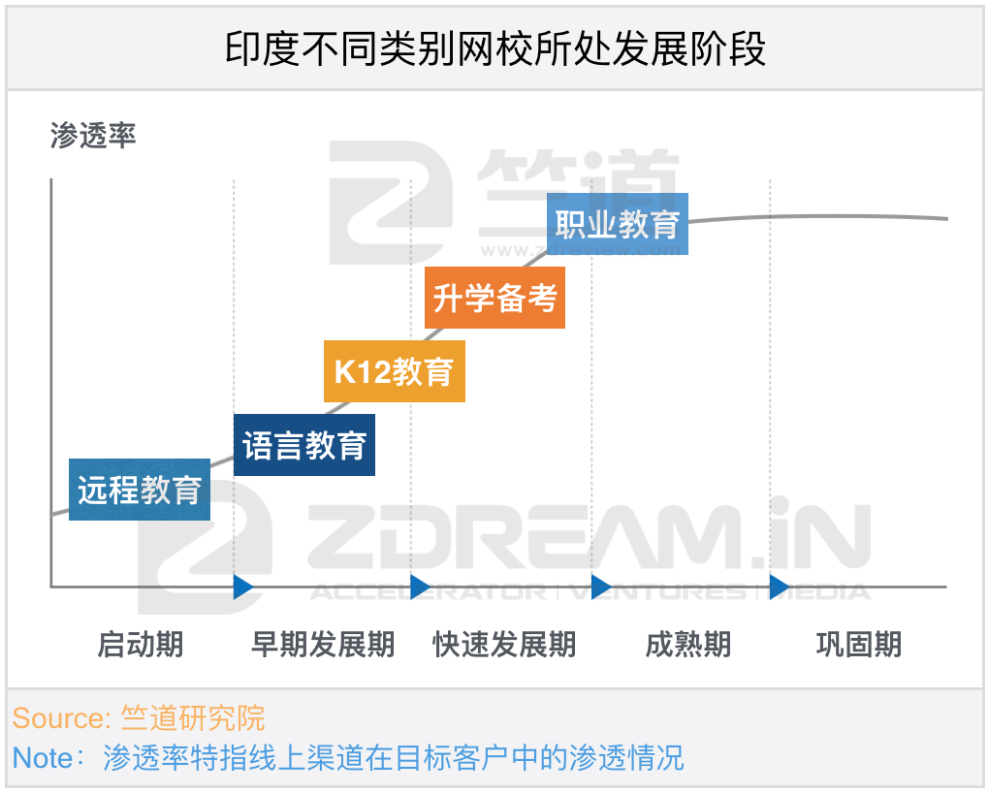

相比之下,印度现已出现一批具有成熟商业模式的基础教育网校,进入快速推广期,竞争格局逐渐明朗,但是与发展迅猛的门户网站、网络游戏、电子商务相比,互联网教育仍是一个增速比较缓慢的行业。

对比中国发展历程,印度互联网教育仍处于市场启动初期,未来长期发展的关键在于印度互联网教育企业能否探索出符合本国国情的商业模式。

二、印度互联网教育规模接近于中国2004-2005年水平

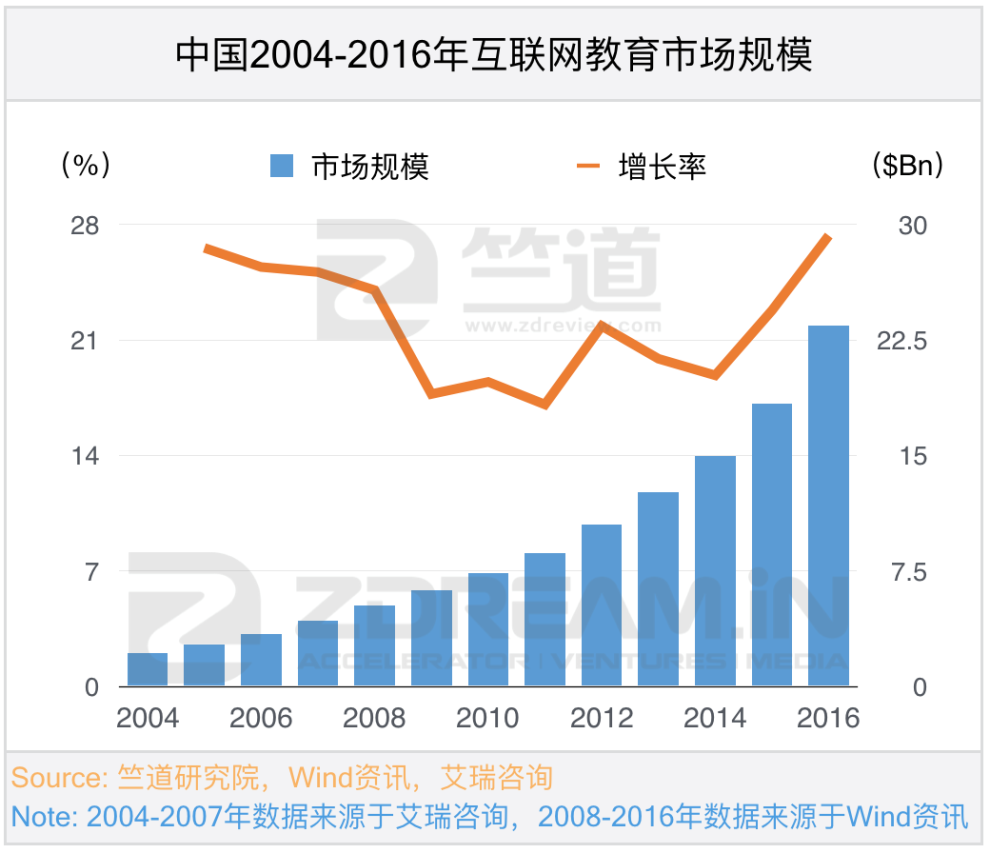

从市场规模上看,中国互联网教育规模自2004年以来一直以相对平稳的速度增长,年复合增长率保持在17%到27%之间。Technopak测算2016年印度互联网教育市场规模为20亿美元,年复合增长率为30%。考虑到中国前后数据来源不同,综合多方数据进行调整后,竺道估计印度互联网教育规模接近于中国2004-2005年水平,处于市场开始发展的初期。

三、2025年印度互联网教育将达到中国2016年规模的60%左右

人均收入是影响教育支出的重要因素。印度2016年人均GDP为1710美元,接近于中国2005年水平,印度互联网教育行业发展程度和规模也接近于中国2005年水平。

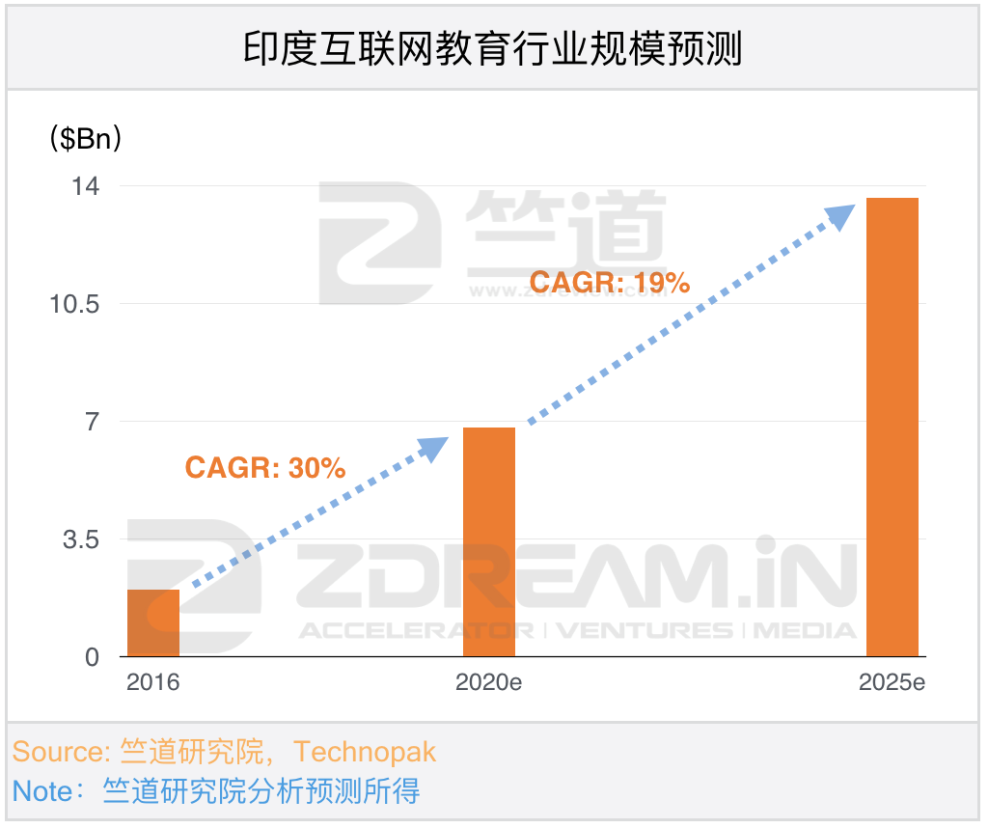

考虑到印度政府积极推出促进互联网教育发展政策,加快建设互联网教育基础设施,鼓励线下教育机构互联网化,设立专门部门推动远程教育学历认证发展,同时有大量资本开始进入这一市场,竺道预测印度互联网教育短期内很有可能保持市场普遍预测的30%的增速。

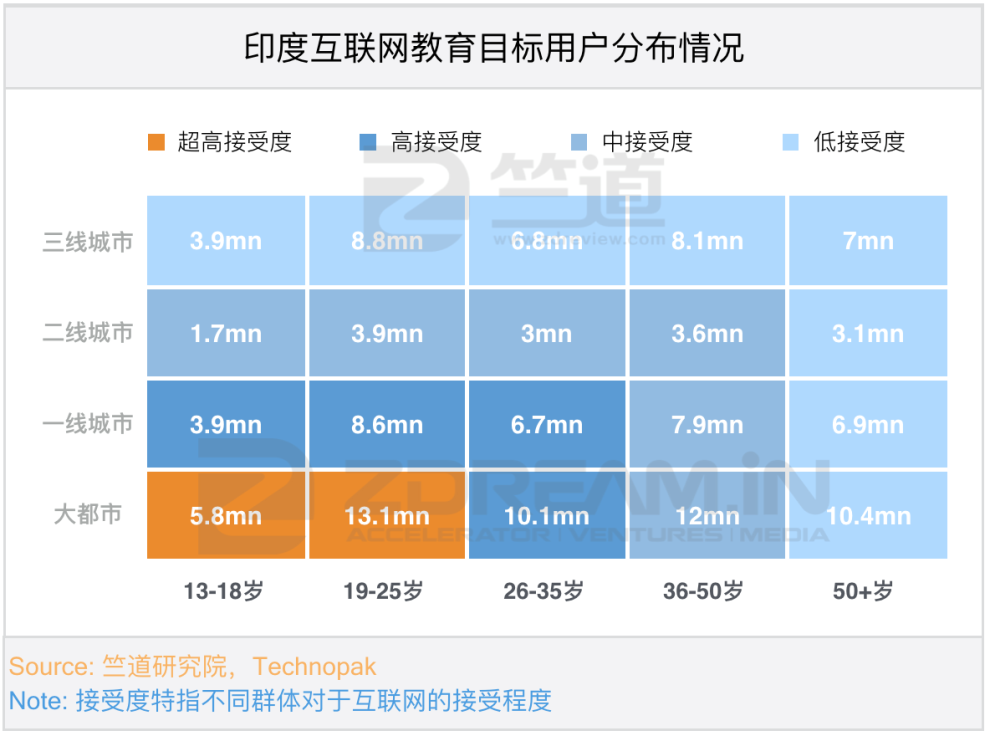

从长期来看,印度具有巨大的人口红利。年轻人口是最容易接受互联网应用的人群,在印度这一人口(13-25岁)占比超三成,其中互联网教育主要目标人群近2890万人,而实际付费用户不足160万人,考虑到互联网和智能手机用户数在持续快速增长,印度互联网教育仍有很大的渗透空间,很有可能实现长期化、中速化的增长。

目前印度教育市场总规模在1000亿美元左右,保守估计政府教育支出占GDP比例保持不变,印度教育市场规模或能以6%-8%的增速增长,预计能在2025年达到2000亿美元的规模。

2016年中国教育市场总规模约2.25万亿(约合3400亿美元),互联网教育渗透率(互联网教育规模/教育总规模)约为6.9%,随着互联网应用不断深入各个领域,印度或在2025年达到中国的渗透率水平,互联网教育市场达到138亿美元的规模。

基于上述分析,竺道预测印度互联网教育行业在2017-2020年复合增长率将稳定在30%左右,2020年市场规模预计为57亿美元,接近于中国2008年水平,或能出现2-3家上市公司。而在2020-2025年,印度互联网行业的复合增长率为19%左右,并预计于2025年左右市场规模达到中国2013-14年水平,为中国2016年全年的60%左右。

Part 3 中印互联网教育行业细分领域的发展与竞争

一、网校:印度互联网教育主流市场

据NSSO统计,2008年到2014年印度教育费用增长了175%,更低的基础设施费用和更大的学生基数带来的规模经济效益有效地降低了线上教育的成本,低于线下教育近50%,同时也提供了更高的教学质量,使网校成为目前印度互联网教育的主流。

从用户层面分析,本篇将网校分为以下四种类型。

1、学前教育:市场规模小,尚待教育升级

类似于中国,相对较低的准入门槛使印度教育市场出现了大量学前教育机构。但是不同于中国同样热门的线上学前教育市场,印度相应的网校数量较少,多为已有的成熟平台发展出细分的早教业务,如Byju’s的Cute Little Kids等。这一领域目前市场规模较小,待印度互联网教育行业整体发育更为成熟后或能成为投资的热点。

2、K12教育:头部公司一家独大,市场仍存发展空间

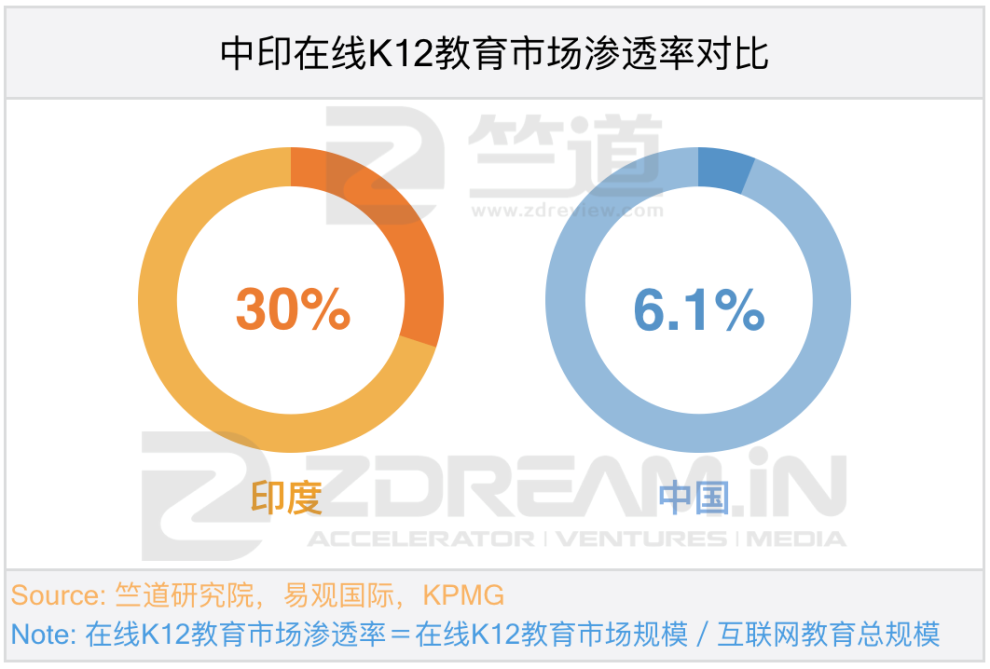

虽然中国作为同样高人口密度国家,学生升学竞争压力大,应试需求高,但是目前K12教育仍为蓝海,在互联网教育整体规模占比仅6.1%,尚处于发展启动期。对比而言,由于高质量基础教育供需严重失衡,印度线上K12教育成为互联网教育创业和投资机会最多的领域,渗透率为30%,仅次于职业教育,即将进入高速发展期。

基于学生对于深入理解课堂内容的需求和日益增加的二三线城市用户规模,KPMG预测2021年K12教育在印度互联网教育整体规模占比将达到39%,成为最大的互联网教育细分市场。

作为目前发展相对成熟的领域,在线K12教育竞争格局初现。Byju’s一家独大主导市场,不断有创新商业模式的小企业加入竞争。不同于中国以技术和用户规模为导向的成熟型企业间竞争,印度K12教育网校还处于技术壁垒较低、同质化竞争较为严重的阶段,考虑到最大的两家公司占K21教育市场份额总和仅在2%到3%之间,该市场仍存在巨大的发展空间。

目前K12教育网校主要盈利模式为提供特定年级的一系列订阅课程,供学生自主选择订阅内容和学习方式,对每门课程收取10000-20000卢比(约合156-312美元)的年订阅费。未来竞争优势确立的关键在于提供优质师资和符合学生需求的增值服务,如在线研讨会、24小时答疑服务等。

3、高等教育:两类细分市场发展差异大

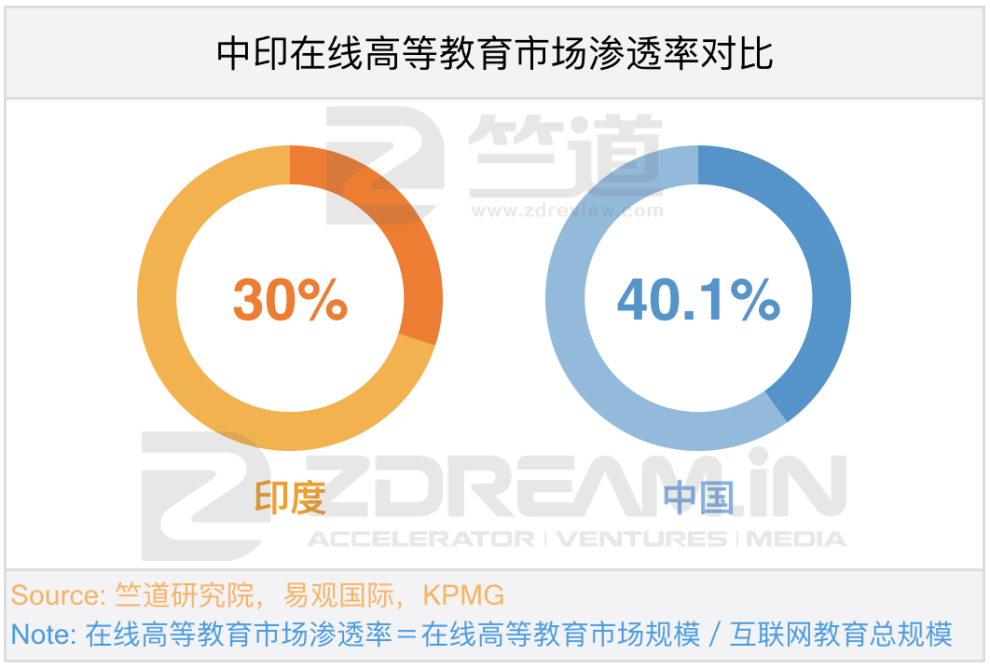

在线高等教育是中国目前规模最大的互联网教育细分市场,整体发育相对成熟。而印度在线高等教育市场规模占比为30%,根据课程内容和学位情况分为远程教育和升学备考两类,其中远程教育占比13%,升学备考占比17%,发展程度存在较大差异。

远程教育:政策不断调整,仍处起步阶段

不同于中国政策规范下合规性更高的远程教育体系,印度远程教育还处于起步阶段,政府政策尚在调整试错。虽然这一时期开始陆续出现提供在线学位的私立大学,但受到政策不确定性影响,远程教育学校数目仅约30所,不足中国试点高校数目(69所)一半。因此这一细分市场未来发展很大程度上取决于政府能否完善学历认证、资格认证等行业规范。

为了促进远程教育的发展,印度政府近年来推出了SWAYAM计划,指定7所机构为协调机构(National Coordinators)以覆盖各类学科和各类学生群体需求,与印度多所知名院校(如印度理工学院、印度管理学院等)合作提供可与普通高校和远程教育学校互换学分的慕课(MOOCs)课程,且仅对其中学历课程收取费用。

目前印度远程教育主要集中在MBA/MCA课程,机构收取分期或一次性付清的学位课程学费,其中普通学士课程和文凭课程费用在15000到50000卢比之间(约合234-780美元),最受欢迎的MBA费用约150000卢比(约合2340美元)。

升学备考:应试需求增加,预测增速最快

印度升学备考类网校正处于快速发展期。除了中国常见的GRE、GMAT、SAT考试,印度还有工程学(如JEE)、医学(如NEET)、管理学(如CAT)等一系列相关升学考试。对于线下机构较强的替代性使这一类别成为目前预测发展速度最快的细分行业。

不同于集中度更高、综合性更强的中国网校,印度每一单类考试都有足够的市场规模,因此出现大量专注于某一特定考试的小型专门网校,整体线上升学备考市场高度分散。

线上备考模式主要为在线研讨会、视频教学、备考资料等,其中模拟考试是最受欢迎的模式,辅导、咨询等增值服务是确定竞争优势的重要因素。这一类型考试的特性决定了升学应试产品具有很低的复购率,因此该领域盈利模式的设定尤为重要。目前线上备考的主要盈利模式为提供一系列特定考试相关的订阅课程,每门课程价格在5000到40000卢比之间(约合78-624美元)。

考虑到二三线城市传统渠道下沉不足,在线应试需求增加,用户规模持续扩大,预测未来线上升学备考会保持高速发展。

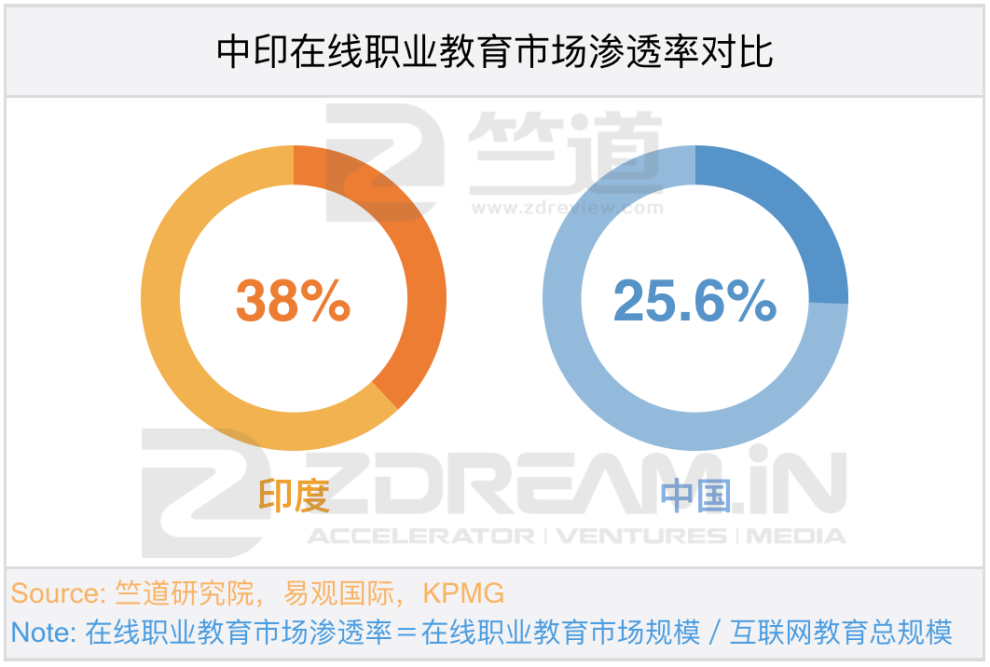

4、职业教育:目前规模最大,稳定中速增长

相对中国而言,印度在线职业教育市场已经进入客户规模大、行业认可度高的成熟期,是目前规模最大的互联网教育细分市场。不同于中国市场大而散、企业多而小的在线职业教育市场,印度为寡头垄断市场,Simplilearn,AnalytixLabs, Edureka等少数几家大公司占据主要市场,同时有大量国际公司参与竞争。

与中国种类丰富的培训课程不同,印度在线职业教育主要集中在IT领域,课程时长在3到6个月之间,每门课程收费8000-16000卢比(约合125-250美元)。目前最盛行的盈利模式为提供“一站式”订阅课程,包括特定有效期的直播录播课程、学习资料和通过在线考试后的技术证书等。

虽然这一市场目前已相对成熟,考虑到B2B市场的新兴需求、在职人员升值跳槽和毕业生提高就业力的持续需求,预测印度在线职业教育长期能保持稳定中速增长。这种情况下提高内容质量、提供就业咨询等增值服务成为企业取得竞争优势的关键。

5、语言教育:市场规模小,商业化变现难度大

对比中国持续火热的在线语言教育,印度在线语言教育市场规模占比不足2%,虽然互联网化程度较高,但实际付费用户非常少,仍处于发展初期。

这一类型网校收费模式种类众多,包括课程订购、现购现付(pay as yougo)、免费增值(freemium)等,目前主要收入来源为广告收入,但即使是这一收入来源也在不断受到市场上免费内容供应商挤压。

考虑到印度专业英语培训需求远低于中国,市场高度分散,预测未来付费课程收入仍难以增长,相比于其他细分市场而言,商业化变现难度更大。

目前印度最大的语言学习网站CultureAlley通过提供免费英语学习材料获得超过3000万的用户,如何将用户流量变现、创造可持续的商业模式成为进一步发展最大的挑战。

从网校整体竞争格局来看,“猎豹大数据”显示,印度网校类app目前排名第一的是语言学习类app Hello Enlish,由印度本土团队CultureAlley推出,提供交互式教学课程。排名第二的Adda 247是一款应试培训类产品,主要为包括银行在内的政府工作职位考试提供学习资料和培训。

“猎豹大数据”排名第三的Byju’s是印度K12在线教育平台中影响力最大、排名最高的产品,主要为在校学生提供原创学习内容、视频课程、以及互动教学活动。2017年,Byju’s获得了腾讯4000万美元的注资,作为其在海外教育市场的布局。Byju’s的投资方还包括红杉资本、Facebook创始人马克扎克伯格夫妇创立的基金。

总体来说,在印度,虽然K12产品仍然是重点,但教育产品很多集中在备考领域,并且是针对某一特定领域的小型专门网校,而非综合性网校。国外的公开课、网校类app在印度排行榜中与其本土产品相比存在一定的差距,例如GoogleClassroom目前排名第六渗透率与印度第一梯队的网校app产品相比也相差很多。可见文化和教育理念的不同也体现在印度教育类移动产品的普及上。

二、平台:特有补习文化催生快速发展平台

类似于中国,印度相对更“重”商业模式的线上线下师生交易撮合平台、信息中介平台远不及网校发达,多数企业仍在积极尝试商业化变现,盈利能力较差,目前主要集中于K12教育、高等教育和语言教育领域。

其中K12教育和语言教育平台作为撮合师生交易的平台,通常采取线上线下结合的1对1或1对多授课方式,其盈利模式主要为收入共享模式,收取教师收入的15%-35%作为平台手续费。

目前印度家教平台仍能以轻资产模式运营,但从中国的发展历史来看,“低频、重决策”的性质决定了家教平台存在“变重”的趋势。

未来印度家教平台能否在同质化竞争中脱颖而出的关键在于能否消除学生与教师信息不对称问题,如Vedantu通过面试和试讲来控制师资质量,MyPrivateTutor通过实体授课中心提供免费试听课和减少飞单问题等,如何控制经营成本、获得优质师资、提高变现能力成为下一阶段发展的核心。

虽然中国这类平台失败率极高,尚未出现“独角兽”企业,考虑到印度特有的补习文化,比中国更为旺盛的家教供求市场和升学竞争压力,未来印度平台的发展速度和规模或能超过现有的中国平台。

在高等教育方面,除了政府和高校的远程教育,印度市场上还出现了类似奥鹏教育的远程教育内容服务运营平台,以信息中介的形式整合院校信息,促进学生与院校间交流。考虑到印度政府正积极推动远程教育发展,计划在2020年前增加高等教育毛入学率至30%,这类平台未来或有一定的发展空间。

三、线下机构线上化:成熟的传统教育机构逐步发力线上市场

目前印度互联网教育各类初创公司体量均较小,考虑到印度整体教育互联网化程度仍然较低,线上到线下渗透难度远大于线下到线上,未来这一领域的发展热点很可能在于线下机构线上化,出现如同新东方在线一样品牌认知强、用户基数大、发展速度快的专业在线教育机构。

印度现主要线下教育培训机构成立时间均超过20年,品牌认知度高,分支机构覆盖范围广,具有一定规模的区域性忠实用户群体,其中发育成熟的传统教育机构开始逐步发力线上市场,推出在线课堂和模考业务,但目前其线上教育仍处于起步阶段,规模远不及纯网校头部Byju’s,也难以超过第二梯队的Toppr和Meritnation。

四、工具:市场接近空白,游戏化教育较为成熟

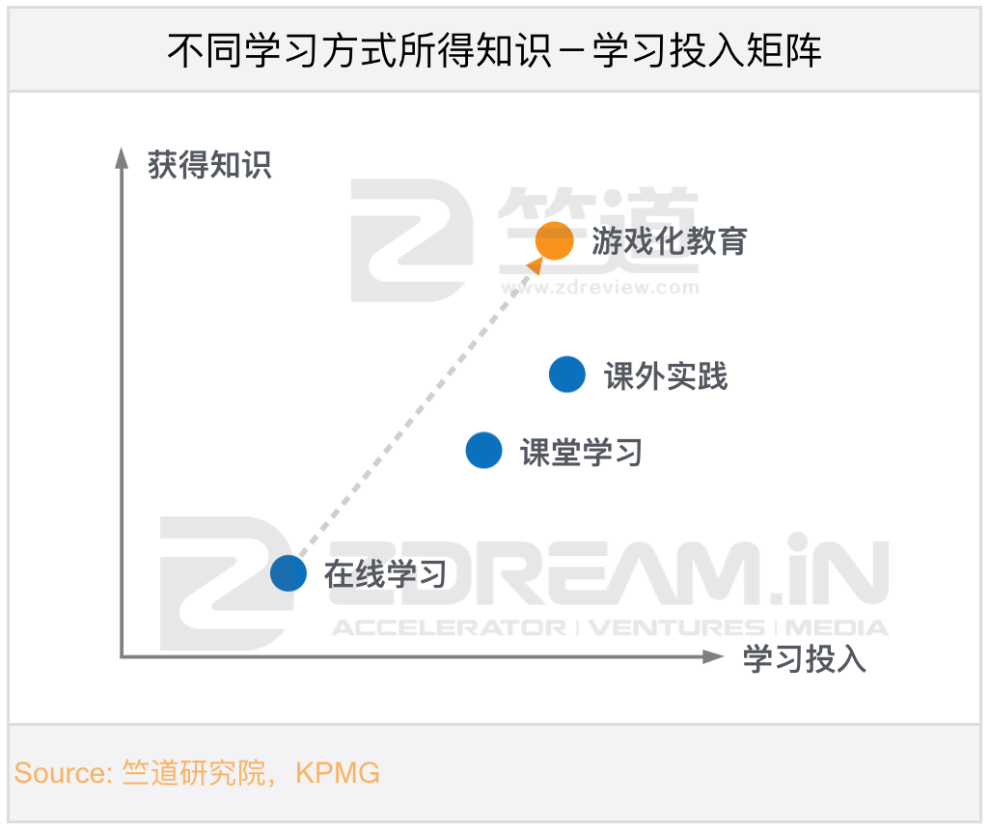

中印网校教育最大的问题都在于过度依赖学生学习自觉性,尤其是慕课类课程,中印学生完成率均不足5%,这种情况下辅助类学习工具应运而生。

从“猎豹大数据”的榜单来看,印度学习工具类app依然是更多的集中在针对专门领域的备考学习工具类产品,目标人群各有不同,各产品间活跃渗透率差距本身也并不大。其中,“猎豹大数据”排名第五的SnapHomework是教师用于与学生及家长沟通,布置作业的平台,与中国在线教育家园互动类的移动应用较为类似,但功能设置上更为简单。

不同于中国品类丰富的在线教辅工具市场,如百词斩、一起作业、作业帮等,印度这类基于数据积累和挖掘的应用市场基本为空白,目前发展最成熟的是以Nayi Disha公司为代表的游戏化教育技术。

这一基于奖惩机制和实时反馈的技术可广泛应用于各个阶段的学习,如在K12教育中的课堂知识竞赛,互动实验室,高等教育中的模块关卡解锁,基于课程完成度的优惠折扣,语言教育中的记忆曲线,难度递增模式等,以及网校和平台难以覆及的学前教育领域。

考虑到自适应学习、知识网络图谱、题库研发等具有极高的技术壁垒,拥有强研发能力的初创企业未来或能占据印度互联网教育工具这一接近空白的市场高地。

Part 4 中印互联网教育公司估值/市值对比

目前市值最高的VIPKID和沪江网校与Byju’s估值接近,差距约为1.5倍。头部公司Byju’s在印度K12教育市场一家独大,融资已处于F轮,很可能在未来几年内实现上市,头部公司一级市场的投资空间不大,更多的投资机会在二级市场。

在不考虑头部的情况下,中印其余网校和平台估值差在4倍左右。根据前文预测,2020年印度互联网教育市场规模将达到中国2016年的1/4,2025年达到中国2016年的60%左右。考虑到印度互联网教育整体融资处于A-B轮,Meritnation、Embibe、EduKart、FlipClass、Nayi Disha等很多具有一定知名度和客户群的初创公司还处于种子轮,不太可能在2020年前实现上市,印度互联网教育非头部公司一级市场还存在较大的投资空间。

从传统线下教育机构来看,新东方和好未来市值是接近上市的Aakash的24倍,是已经上市的CL Educate的250倍。造成这一差异的主要原因在于中印线下机构覆盖城市范围和学习中心数量存在数量级上的差异,以及线上化发展程度的极度不平衡。

考虑到印度教育基础设施现状,比起进一步线下扩张,传统培训机构借助品牌优势开拓线上市场是提高三四线城市渗透率更为经济有效的方法。目前已经成熟的标的仍存在一定的投资机会。

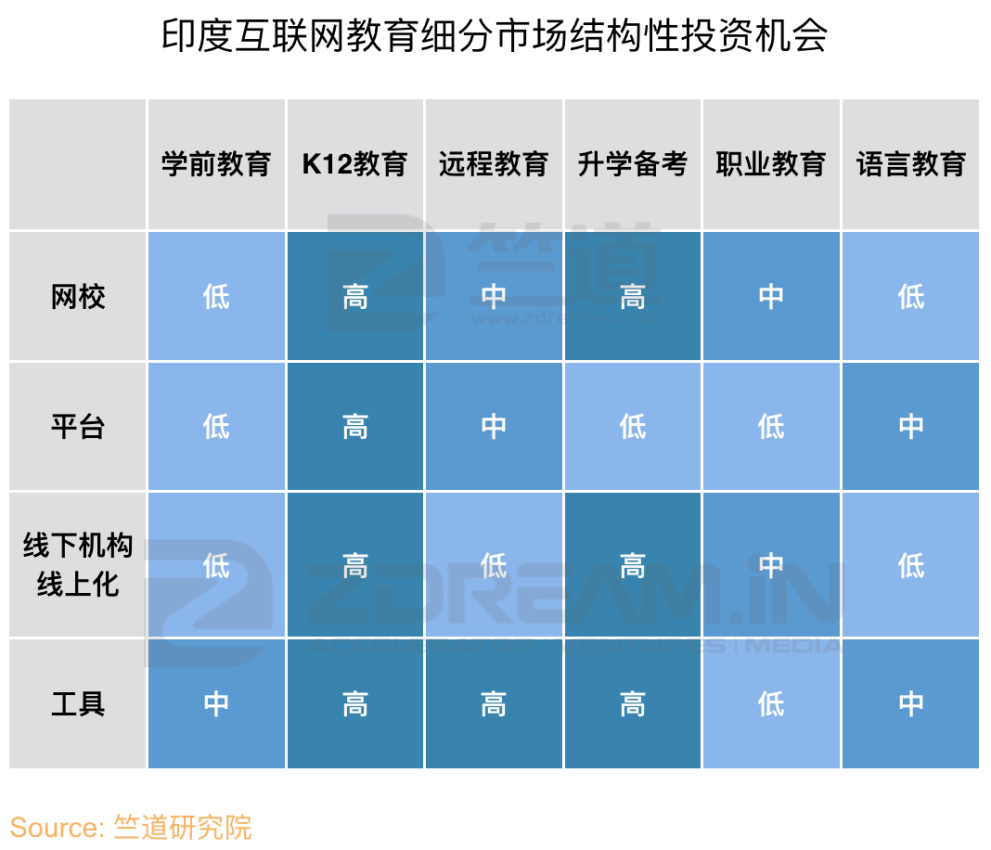

Part 5 印度互联网教育行业存在结构性投资机会

印度互联网教育行业处于中国2005年左右阶段。传统教育供不应求、教学质量不均衡、学习费用过高等问题成为互联网教育发展的动力,但固化的思维方式、落后的基础设施和难以满足的个性化需求导致互联网教育行业难以实现爆发式增长,而是长期持续保持中速增长。

虽然整体市场平稳增长,但是K12教育和升学备考等细分领域市场空间大,发展速度快,在二三线城市渗透能力强,未来极有可能出现两三家“独角兽”企业。

结合中国互联网教育发展历史和印度传统教育业特点,我们总结出以下结构性投资机会。

网校:建议投资能够整合名师资源,直播、录播、微课等形式多样,技术研发、课程研发能力更强,运用多地区语言教学,满足不同水平学生需求的K12教育和升学备考网校。

平台:建议投资相对重资产的K12教育和语言学习平台,如线上线下结合、审核教师资质、完善评估算法等能够有效解决师生信息不对称问题的平台。

线下机构:建议投资具有品牌和用户影响力,现已积极投入线上研发的老牌K12教育、升学备考、职业教育机构。

工具:考虑到现有在线工具市场接近空白,在线题库市场空间更大,更易扩张,建议投资具有技术优势和研发能力的在线题库初创公司,应用于K12教育、升学备考领域。

竺道研究院数据说明:

1.本次报告竺道所引用数据,除标明数据来源外的,均来自于竺道创投数据库以及竺道研究院。

2.在具体的外部数据使用中,竺道均采用多方数据比对、计算核验等形式来检验数据可信度。

3.对于印度宏观数据,World Bank等国际机构最终数据根源仍来自于印度政府。依照联合国统计促进委员会评估,印度国家宏观数据可信度为81.1(中国83.3,俄罗斯81.1,巴西76.7)。竺道认为可以信任并接受。

“猎豹大数据”数据说明:

1.除特别说明外,本文中标注“cheetah data”的数据来源于“猎豹大数据”(cn.data.cmcm.com)移动数据分析平台,猎豹全球智库将在此基础上为大家提供更权威、详实的移动互联网行业报告;

2.排行榜的排名依据为周活跃用户渗透率;只适用于安卓平台;

3.数据为猎豹产品日常功能收集,符合相关法律法规;

4.数据受到猎豹产品的用户规模、分布影响。